La Exxon Mobil Corporation (XOM) è coinvolta nell’esplorazione, nello sviluppo e nella produzione di petrolio e gas naturale negli Stati Uniti e all’estero. L’azienda opera attraverso quattro segmenti: Upstream, Energy Products, Chemical Products e Specialty Products. Exxon Mobil è stata fondata nel 1870 ed ha sede a Spring, in Texas.

Qual è l’idea?

- I prezzi del petrolio sono saliti di oltre il 10% dai minimi di inizio ottobre, a causa dell’incremento delle tensioni tra Israele e Hamas che hanno aumentato i rischi per le forniture di idrocarburi.

- Riteniamo che il livello attuale dei prezzi del petrolio non sia sostenibile perché è basato su rischi che, secondo noi, rimangono improbabili.

- Secondo noi, Exxon Mobil è una delle migliori aziende per assumere una posizione al ribasso, poiché la volatilità implicita delle opzioni sulle azioni è inferiore rispetto alla maggior parte dei suoi concorrenti di dimensioni simili.

- Abbiamo una visione negativa sull’acquisizione pianificata di Pioneer Natural Resources da parte di Exxon Mobil, annunciata l’11 ottobre, poiché le condizioni dell’accordo non offrono un margine di sicurezza sufficiente.

- Raccomandiamo l’acquisto di opzioni PUT sulle azioni XOM con un prezzo di esercizio di $107 e una scadenza il 24/11/2023. L’opzione costerà circa $2.80, mentre un contratto costerà circa $280, poiché le transazioni sulle opzioni sono concluse per 100 azioni.

- I clienti che sono più ottimisti sulle prestazioni del prezzo delle azioni di Exxon Mobil e sono disposti a assumere una posizione al rialzo possono acquistare opzioni CALL sulle azioni con un prezzo di esercizio di $109 e una scadenza il 24/11/2023. Il prezzo dell’opzione sarà di circa $2.9, mentre un contratto costerà $290.

OTTIENI L’ACCESSO AD ANALISI PLURIPREMIATE – GRATIS SU FREEDOM24 >>

Perché ci piace l’opzione PUT XOM.US @107?

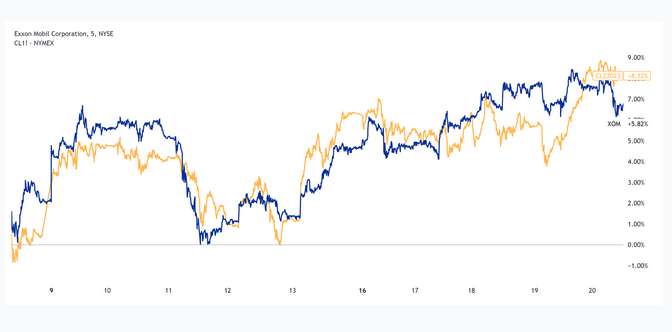

Recentemente si è verificata una situazione unica nei mercati azionari. Da un lato, i crescenti rischi geopolitici incoraggiano gli investitori a spostare il loro capitale verso strumenti di mercato con il profilo di rischio più basso, mentre, d’altra parte, l’aumento dei rendimenti nel mercato del debito allontana potenziali acquirenti dai titoli del Tesoro statunitense, tradizionali “rifugi sicuri” che di solito attirano investimenti intelligenti in periodi di turbolenze macroeconomiche e politiche. Sebbene l’incremento costante dei rendimenti dei titoli di Stato compensi l’attrattiva della maggior parte delle materie prime (soprattutto quelle industriali), il prezzo del petrolio sta raggiungendo livelli locali elevati. Dai minimi di inizio ottobre, il prezzo del petrolio è aumentato di oltre il 10%, a causa delle tensioni tra Israele e Hamas (riconosciute come organizzazione terroristica in diversi paesi) che aumentano i rischi per la fornitura di idrocarburi prodotti nella regione. Il Medio Oriente fornisce il 31% della produzione globale di petrolio. L’aumento dei prezzi del petrolio è diventato un forte catalizzatore per la rivalutazione delle azioni nel settore energetico. Un impulso positivo è stato dimostrato sia dalle super-maggiori che dalle piccole aziende regionali. Il prezzo delle azioni di Exxon Mobil, il secondo produttore di petrolio al mondo per capitalizzazione di mercato dopo Saudi Aramco, è aumentato di quasi il 6% dai minimi locali.

Riteniamo che il livello attuale dei prezzi del petrolio non sia sostenibile perché è basato su rischi che, secondo noi, rimangono improbabili. Né nel sud di Israele né nella Striscia di Gaza esiste una grande infrastruttura petrolifera o del gas. Di conseguenza, problemi legati alle forniture globali di idrocarburi possono sorgere solo se il conflitto in Israele si estendesse in tutta la regione. Il Libano, che confina a nord con Israele, non è nemmeno rappresentato nel mercato dell’energia. Le autorità giordane hanno assunto una posizione prudente, invitando le parti a non escalare ulteriormente. Anche altre monarchie petrolifere della regione hanno condannato Hamas o adottato una posizione prudente.

L’unico paese che ha assunto una posizione filo-Hamas è l’Iran. Tuttavia, l’Iran non confina con Israele e nega il suo coinvolgimento nel sostegno all’organizzazione, come l’accusano diversi media, tra cui il Wall Street Journal. La maggior parte degli esperti del Medio Oriente ritiene che uno scontro diretto tra Israele e l’Iran sia improbabile e che un conflitto proxy non influirebbe sul mercato del petrolio. Anche se l’Iran detiene il 24% delle riserve di petrolio del Medio Oriente e il 12% delle riserve mondiali, l’industria petrolifera del paese è afflitta da sottocapitalizzazione e sanzioni internazionali. Attualmente, l’Iran fornisce circa il 3,7% – 4% della produzione globale di petrolio. Inoltre, la recente attenuazione delle sanzioni contro il Venezuela potrebbe avere un impatto positivo sulla produzione globale di petrolio. Secondo le stime di Bloomberg, a seguito dell’attenuazione delle sanzioni, il Venezuela potrebbe aumentare la produzione di petrolio del 25%.

Senza rischi geopolitici, le opinioni degli analisti sul mercato del petrolio si sono recentemente spostate verso il lato ribassista. All’inizio di ottobre, JPMorgan ha presentato una previsione per il mercato degli idrocarburi, notando una diminuzione della domanda a causa dell’aumento dei prezzi del petrolio negli Stati Uniti, in Europa e in alcune economie emergenti, nonché riducendo il suo obiettivo di prezzo da $90 al barile a $86 al barile.

La Energy Information Administration degli Stati Uniti (EIA) ha previsto che, nonostante i recenti tagli alla produzione da parte dell’OPEC+, la produzione globale di carburante liquido aumenterà di 1,2 milioni di barili al giorno nel 2023 e di 1,7 milioni di barili al giorno nel 2024. Il principale contributo verrà dai paesi al di fuori dell’OPEC+, mentre si prevede una crescita dell’OPEC di 2,0 milioni di barili al giorno nel 2023. Allo stesso tempo, la domanda dalla Cina, il più grande importatore di petrolio al mondo, è estremamente instabile, poiché ha ricevuto un impulso post-coronavirus nel 2023, che potrebbe attenuarsi nel breve termine.

Secondo noi, Exxon Mobil è una delle migliori aziende per assumere una posizione al ribasso, poiché la volatilità implicita delle opzioni sulle azioni è inferiore rispetto alla maggior parte dei suoi concorrenti di dimensioni simili. Inoltre, abbiamo una visione negativa sull’acquisizione pianificata da parte di Exxon Mobil di Pioneer Natural Resources (PXD), annunciata l’11 ottobre.

In base alle condizioni dell’accordo, gli azionisti di Pioneer riceveranno 2,3234 azioni Exxon Mobil per ogni azione posseduta. Pertanto, secondo gli ultimi dati, la valutazione di PXD si traduce in un multiplo P/E di 10,4x, che è superiore alla mediana del settore di 8,85x. Dato che i prezzi energetici attuali sono significativamente più alti rispetto al prezzo medio degli ultimi 10 anni, riteniamo che le condizioni dell’accordo non offrano un margine di sicurezza sufficiente. Exxon Mobil potrebbe trovarsi nella stessa trappola di Occidental Petroleum dopo l’acquisizione di Anadarko Petroleum nel 2019, proprio prima della pandemia da Covid.

Le dimensioni di Exxon Mobil e la struttura dello scambio di azioni non implicano che l’azienda affronterebbe rischi di sostenibilità finanziaria se i prezzi del petrolio diminuissero. Tuttavia, l’accordo potrebbe essere devastante per il valore degli azionisti dell’azienda. A nostro avviso, il prezzo attuale delle azioni di Exxon Mobil non riflette i rischi possibili, poiché il prezzo delle azioni è sceso solo dell’1,4% dopo l’annuncio dell’accordo.

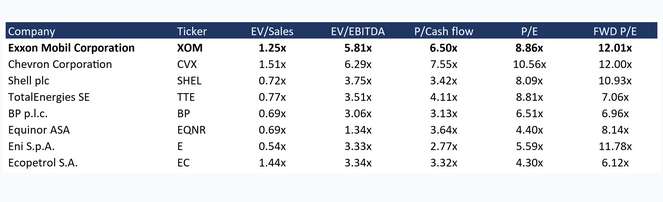

È importante notare che Exxon Mobil è quotata a un premio rispetto ai suoi concorrenti su tutti i principali multipli: EV/Vendite – 1,25x, EV/EBITDA – 5,81x, P/Flusso di cassa – 6,50x, P/E – 8,86x, FWD P/E – 12,01x.

CLICCA QUI PER OTTENERE 30 GIORNI DI TRADNG GRATIS CON FREEDOM24

Idee di investimento è una sezione in collaborazione con Freedom24.com – Il centro analitico di Freedom Finance Analytical Center è stato nominato Best of 2020 da Global Banking & Finance Review.

Come utilizzare l’idea

Consigliamo di acquistare opzioni PUT sul titolo XOM con un prezzo di esercizio di $107 e una data di scadenza del 24/11/2023. L’opzione costerà circa $2,8, mentre un contratto costerà circa $280 poiché le transazioni delle opzioni sono concluse per 100 azioni.

Se il prezzo del titolo sottostante è inferiore a $107, ma superiore a $104,2 alla data di scadenza del 24/11/2023, l’investitore subirà una perdita, il cui importo può variare. Se il prezzo del titolo sottostante sale sopra $107, l’investitore può subire una perdita massima di $280. Se il prezzo del titolo sottostante è al di sotto del punto di pareggio di $104,2, il potenziale profitto può raggiungere $10.420 per un’opzione. Tuttavia, raccomandiamo di chiudere la posizione quando il valore dell’opzione raggiunge $5,00.

Visione rialzista sul titolo e opzione CALL

Tuttavia, non si può escludere del tutto che le tensioni geopolitiche possano portare a un ulteriore aumento dei prezzi dell’energia. In questo caso, Exxon Mobil potrebbe vedere un momento positivo. Se sei rialzista sull’azienda, puoi acquistare opzioni CALL sul titolo XOM con un prezzo di esercizio di $109 e una data di scadenza del 24/11/2023. L’opzione costerà circa $2,90, mentre un contratto costerà circa $290 poiché le transazioni delle opzioni sono concluse per 100 azioni.

Se il prezzo del titolo sottostante è superiore a $109, ma inferiore a $111,9 alla data di scadenza del 24/11/2023, l’investitore subirà una perdita, il cui importo può variare. Se il prezzo del titolo sottostante scende al di sotto di $109, l’investitore può subire una perdita massima di $290. Se il prezzo del titolo sottostante è al di sopra del punto di pareggio di $111,9, il potenziale profitto può essere illimitato.

Nota importante

È necessario acquistare entrambe le opzioni utilizzando un ordine a limite. Acquistare le opzioni con un ordine di mercato può comportare prezzi estremamente sfavorevoli.

Questa idea è speculativa e quindi comporta rischi elevati. Investire in opzioni può portare a un aumento del valore dell’attivo del 50%, del 100%, del 200% e in alcuni casi persino superiore, ma può anche portare a azzerare completamente il valore dell’attivo o a una perdita del 100% dell’investimento! In casi di bassa volatilità, il profitto o la perdita potrebbero variare anche dal 20% al 30%.

Un approccio intelligente all’attuazione delle idee sulle opzioni è investire una piccola parte del portafoglio in molte promettenti operazioni con opzioni. In questo modo, le perdite derivanti da idee non riuscite saranno compensate dall’alta redditività dei casi di successo.

OTTIENI 30 GIORNI DI TRADING GRATUITO – CLICCA QUI >>

Rischi chiave

- Esiste la possibilità che le tensioni geopolitiche possano portare a ulteriori aumenti dei prezzi dell’energia, il che sarebbe un forte motore per il titolo di Exxon Mobil. In questo caso, le opzioni PUT si svaluteranno, mentre le opzioni CALL aumenteranno di valore.

- Una volatilità eccessivamente bassa nel titolo di Exxon Mobil potrebbe far perdere valore alle opzioni entro la data di scadenza.

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Conto per la pratica gratuito e ricaricabile da €10.000

- Inizia il trading in 3 passaggi (Registrati, Allenati, Fai Trading)

- Piattaforma avanzata: Trading con CFD su Azioni, Forex e Criptovalute

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 61% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

eToro

eToro

|

50$ | - Trading online ETF - CRYPTO - CFD | Prova demo gratuita |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 61% (eToro) fino all’89% (altri fornitori) con il trading CFD.