In questo report settimanale 4 – 8 febbraio 2019:

- Outlook settimanale: “Disaccoppiamento USA / Europa. Settimana guidata dai risultati e dalle previsioni CE.”

- Outlook sul Forex;

- Outlook sul Mercato Americano e Trimestrali;

- SP 500 per settori

- Turbo ITA40: Settimana di fuoco per il FtseMib

Outlook settimanale: “Disaccoppiamento USA / Europa. Settimana guidata

dai risultati e dalle previsioni CE. “

L’andamento di mercato è buono, ma dopo aver presentato la settimana scorsa chiusure miste, gli Stati Uniti hanno avuto la meglio sull’Europa. L’interesse per le obbligazioni è rimasto (nonostante la debolezza dei titoli italiani) mentre è proseguito il deprezzamento del dollaro. I risultati aziendali hanno mostrato un equilibrio misto, ma alcune azioni tech americane hanno rimbalzato in maniera importante (Apple e Facebook) il che è servito da catalizzatore per il mercato. D’altra parte la Fed ha sorpreso con un messaggio “dovish” alludendo al fatto che sarebbe stata paziente e avrebbe tenuto conto dell’andamento dell’economia sia per i tassi d’interesse e sia per ridurre il bilancio.

Questo pone gli Stati Uniti nel miglior scenario possibile:

- la crescita economica rimane solida;

- l’occupazione è in miglioramento (Payrolls + 304K, Stop Rate 4%: vedi Economic Environment);

- la politica monetaria non si indurirà a breve termine;

Tuttavia la pressione dell’inflazione è moderata e la forza dell’economia ancora non è riflessa nei salari (Salario netto/ora +3,2% vs +3,3% precedente).

Ciò rafforza la nostra idea che si dovrebbe costruire un portfolio dando precedenza ai titoli degli USA a discapito degli europei. Semplicemente perché c’è un chiaro disaccoppiamento tra di loro e un rallentamento non sincronizzato. Due buoni esempi di ciò sono l’Italia che è entrata in recessione tecnica ed il governo tedesco che ha ridotto le aspettative di crescita del PIL nel 2019 all’1% dall’1,8% previsto, livello che si paragona con la crescita a 1,5% del 2018. Oltre alla decelerazione stessa, l’Europa sembra influenzata da altri fattori, come le tariffe delle auto, l’incertezza sul sostituto di Mario Draghi in seno della BCE o le elezioni europee di maggio.

In riferimento a questi punti, durante la prossima settimana la Commissione europea pubblicherà le sue stime di crescita e si ridurranno prevedibilmente le stime per l’Europa, come recentemente fatto dal Fondo monetario internazionale (2019: + 1,6% nel 2019 vs + 1,9% precedentemente stimato). A tutto ciò, si unisce il Brexit. La prossima settimana si riunirà la Bank of England, non sono previsti cambiamenti sui tassi di interesse, ma nella relazione sull’’inflazione stessa si potrebbe fare qualche riferimento al suo impatto. Tuttavia, la scorsa settimana il parlamento britannico ha votato positivamente il piano della May per riaprire i negoziati con l’UE ed ha escluso la possibilità di andare incontro ad un Brexit senza accordo.

Detto questo, le aspettative del mercato sono migliori del 2018 ed è un buon momento per costruire un portafoglio, con maggioranza di titoli americani e parte di mercati emergenti (Brasile e India).

Prova il trading con una DEMO GRATUITA su ALVEXO >>

Bond oggi: la decellerazione rallenta la normalizzazione

La settimana scorsa la Fed ha sorpreso con un messaggio “dovish” che è sayo interpretato come un freno al rialzo dei tassi.

In Europa hanno preoccupato le stime di crescita del PIL (+0,2% t/t), soprattutto con la entrata in recessione dell’Italia (-0,2% t/t).

Questa settimana BCE e la CE pubblicheranno l’aggiornamento delle sue previsioni del PIL per l’UEM, ove si attende una revisione al ribasso, partendo dal 1.9% per arrivare all’1.5%.

La decelerazione dell’economia e la mancanza di pressione inflazionistica, rallentano la normalizzazione delle politiche monetarie.

A cosa dare risalto questa settimana? Intensità dei risultati. Negli Stati Uniti il flusso di notizie si sta riducendo, ma grandi aziende come Google, Walt Disney, Eli Lilly o Philip Morris dovranno presentare i loro risultati. In Europa presenteranno i risultati: BNP Paribas, ING, Daimler, ArcelorMittal, Lòreal, Total e Sanofi.

Market Mover rilevanti: negli Stati Uniti Beni durevoli, ISM No Facturer, NFP e PIL. In Europa le vendite al dettaglio.

La BoE si riunirà per la decisione sui tassi d’interesse (è attesa una percentuale dello 0,75%, ma il punto cruciale sarà il rapporto sull’inflazione e possibile le dichiarazioni di Carney.

Previsioni della Commissione europea.

La borsa della Cina resterà chiusa tutta la settimana per la celebrazione del nuovo anno lunare. Pertanto, non avremo alcuna notizia riguardo alla guerra commerciale con gli Usa anche se viene confermata l’intenzione di raggiungere un accordo entro l’1 Marzo.

In considerazione di tutti questi fattori il mercato potrebbe scegliere di prendere una pausa.

Outlook sul Forex settimana 4-8 febbraio 2019

PREVISIONI DI MERCATO – GBP Sottoperformante, NFP non riesce a sostenere USD

GBP: la sterlina inglese ha registrato un ribasso su tutti i cross a causa del debole andamento del PMI manifattura che si attestatato a quota 52,8 punti al di sotto delle aspettative di 53,5. A sua volta, IHS Markit ha dichiarato di vedere nella flessione del PMI un chiaro rischio di recessione del settore manifatturiero con la tempesta Brexit continua ad intaccare la performance della produzione manifatturiera. GBPUSD ha trovato un volume di scambi notevole al livello della media mobile 200 (DMA), mentre EURGBP ha sofferto un pullback a 0,8800.

In basso potete osserva la svalutazione della sterlina nei confronti delle altre monete a livello settimanale.

EUR: L’Euro sta tenendo relativamente bene confermandosi come moneta maggiormente attrattiva. Sul fornte macro l’inflazione dell’Eurozona si è attenuata all’1,4%, come previsto. A livello nazionale, i dati italiani continuano a contrarsi con il rapporto PMI manifattura che mostra un altro mese di contrazione. Di conseguenza, i rendimenti delle obbligazioni italiane si sono attestati su livelli più elevati. Restando sull’Italia, recenti indiscrezioni affermano che l’alleanza di governo potrebbe cadere con conseguente ritorno alle urne.

Apri un conto demo Alvexo

Scopri i 3 vantaggi esclusivi Alvexo

Broker Globale con assistenza in italiano

Broker Globale con assistenza in italiano

Accademia di formazione con i migliori esperti di mercato

Conto Gold con assistenza personale

L’ultima settimana mostra un apprezzamento dell’Euro nei confronti delle principali valuti:

USD: Un rapporto NFP positivo non è riuscito a sostenere il dollaro USA come ci si aspettava. Mentre il saldo delle buste paga ha frantumato le stime degli analisti a 304 mila dollari, la consistente revisione del mese precedente di -90 mila, insieme all’andamento degli stipendi mensili e del tasso di disoccupazione Usa avevano ridotto la fiducia sull’economia Usa. Di conseguenza, i guadagni iniziali in USD dopo il rilascio della NFP sono stati rapidamente ridotti. Gli occhi si rivolgono ora verso il rapporto chiave ISM PMI.

Dalla heatmap, si evince come le valute emergenti hanno recuperato rispetto al USD, con Real brasiliano, dollaro canadese e peso cileno in prima linea.

Questi sono i dati tecnici FX giornalieri per i trader attivi di oggi, 3 febbraio 2019:

| EURUSD | 4ª resistenza | 1.1563 | Media mobile di 200 giorni |

| 3ª resistenza | 1.1512 | Massimo da 20 giorni | |

| 2ª resistenza | 1.1508 | Banda superiore di Bollinger (20 giorni, deviazione di 1,5 std) | |

| 1ª resistenza | 1.1471 | 38,2% Ritracciamento di Fibonacci | |

| SPOT | 1.1447 | ||

| 1º supporto | 1.1446 | Consolidamento Intraday | |

| 2º supporto | 1.1443 | Media mobile di 100 giorni | |

| 3º supporto | 1.1393 | Media mobile di 50 giorni | |

| 4º supporto | 1.1390 | Minimo Settimanale | |

| RSI Giornaliero | 59.53 | RSI giornaliero |

La coppia è tornata al di sotto di 1.1500 dopo un rally di breve durata ieri, quando l’euro si è ritirato ai minimi di sessione dopo che la BCE ha ribadito la debolezza economica della Germania e ha tagliato la previsione di crescita più bassa. Con il supporto visto a 1.1440, i traders rialzisti possono puntare a profitto intorno a 1.1471 prima che la coppia lasci il posto alla rottura di 1.1500. Sul lato ribassista, gli investitori possono puntare il prossimo supporto a 1.1410.

HeatMap del Forex

Mercato americano previsioni 4 8 febbraio 2019

ANALISI MACRO USA

L’effetto di gennaio è stato pienamente efficace per il primo mese del 2019. Dopo un dicembre punitivo, nelle prime settimane di gennaio le azioni hanno ripreso a rimbalzare, con la comparsa di segnali di progresso nella guerra commerciale tra Stati Uniti e Cina, la Federal Reserve ha adottato un tono più accomodante sui tassi di interesse, e la stagione degli utili ha rivelato che alcune aziende e settori hanno prospettive più positive del previsto.

L’S&P 500, in crescita del 7,8%, ha avuto la sua migliore performance di gennaio dal 1987, e il suo maggiore guadagno mensile dall’ottobre 2015. Il DJIA è salito del 7,17% a gennaio, il più grande aumento mensile dal 2015 e il più grande guadagno di gennaio in 30 anni. I prezzi del petrolio greggio hanno avuto il loro mese migliore in assoluto, con un aumento di oltre il 19% dopo tre mesi consecutivi di perdite. I tagli alla produzione e il caos in Venezuela hanno avuto molto a che fare con questa performance. Mentre le azioni sono rimbalzate, in particolare per le società e gli indici statunitensi, i rischi rimangono e molti di essi diventeranno più evidenti a febbraio. Dipingeremo il quadro macroeconomico per il prossimo mese e il nostro gruppo di esperti si concentrerà sulle loro particolari aree di interesse per gli investimenti e il trading.

Il quadro

L’economia globale sta rallentando. Non è un segreto. La Cina, che negli ultimi dieci anni ha registrato un ritmo di crescita vertiginoso, quest’anno si aspetta una crescita economica del 6%-6,5%. Anche se questo è ancora un tasso di crescita estremamente forte, è più lento di quello che ci si aspettava dalla seconda economia mondiale. Abbiamo visto come questo rallentamento ha influenzato aziende come Apple (AAPL), Caterpillar (CAT) e Nvidia (NVDA).

Negli Stati Uniti la crescita è prevista intorno al 2,5% secondo la Federal Reserve. Questo è in calo rispetto alla crescita del 3,5% raggiunta nel 2018, ma è ancora in crescita. La chiusura parziale temporanea del governo ha avuto un impatto minimo sulla crescita, ma se il Congresso e il Presidente Trump non raggiungono un accordo su una risoluzione continuativa per finanziare il governo entro il 15 febbraio, un altro shutdown potrebbe essere inevitabile, con un impatto sulla crescita economica.

Sorprendentemente, il mercato azionario statunitense si è rialzato attraverso la chiusura di tre settimane, ma ciò è stato attribuito a segni di progresso nei colloqui commerciali con la Cina. Dopo che la settimana scorsa le Initial Jobless Claims sono scese ai livelli più bassi, il risultato ha portato con sé un lieve movimento: 253K nuove richieste. Queste 53K in più rispetto ai 200K rivisti al rialzo della settimana precedente, che ricordiamo era la più bassa dall’ottobre 1969. Forse la parziale chiusura del governo degli Stati Uniti ha influenzato queste cifre, dato che 800.000 lavoratori federali del paese sono stati costretti a lavorare senza retribuzione per 5 settimane consecutive.

Naturalmente, la situazione occupazionale di Febbraio da parte del Bureau of Labor Statistics (BLS) è il dato economico più atteso della settimana. I numeri seguono un eccellente dicembre, con un dato di 304k, bene al di la delle aspettative che segue il 312K nuovi posti di lavoro sono stati segnalati su un tasso di disoccupazione che ha raggiunto il 4% tuttavia in linea con i margini richiesti.

C’è stato un crescente sentiment riguardo una imminente recessione nel corso del 2019 e nel 2020. Mentre le recessioni sono difficili da prevedere, abbiamo visto i segnali nei principali indicatori economici che tipicamente precedono una recessione.

In particolare, l’inversione della curva dei rendimenti, un calo dei principali indicatori economici che includono l’avvio delle attività abitative, le assunzioni e altri parametri, e la volatilità dei mercati azionari. Le recessioni non sempre causano mercati al ribasso e viceversa, ma i due sono spesso correlati, come ha dimostrato la storia.

Analisi S & P per settori: migliori e peggiori

I migliori: energia + 1,89%; Materie prime + 0,47%; Finanziaria + 0,40%.

I peggiori: consumo ciclico -1,37%; Serv. Telecomunicazioni -0,56%; Utilità -0.30%.

Tra le migliori Best Evolution abbiamo: (i) SYMANTEC ($ 22.91; + 8.99%) I risultati della società di software hanno superato le stime, con un vantaggio di $ 0,44 / share e nell’ultimo trimestre, rispetto a $ 0,39 / share stime.

(Ii) FMC ($ 85.83; + 7,56%) La società chimica ha aggiornato il proprio target di riferimento per un massimo 4T’18 con un range tra $ 1.62 $ 1.67 al sec., che rappresenta il 17% e il 21%. La revisione al rialzo degli obiettivi si basa sulla migliore evoluzione dell’area delle soluzioni agricole e delle minori tasse applicate al settore.

(Iii) AON ($ 167,46; + 7,19%) L’assicuratore ha segnalato i risultati per l’anno 2018, con un aumento dei ricavi dell’8% e BPA rettificato a + 26% a $ 8,16 / azione, mostrando forza operativa e finanziaria.

Tra le peggiori Worst Evolution: (i) AMAZON (1.626,23$; -5,38%), soffre la flessione del guidance del T12019. (ii) WESTROCK (38,70$; -4,94%) che ha annunciato un dividendo di 0.45/azione con un risultato stretto di 0.83$/azione. (iii) IDEXX LABORATORIES (205,38$; -3,48%), che paga la decelerazione degli incrementi rispetto ai trimestri precedenti.

A pubblicare i conti del quarto trimestre lo scorso venerdì sono state: AON (2,16 $ vs $ 2,132), Honeywell ($ 1,91) contro $ 1,889 e); Merck ($ 1,04 vs $ 1,035 e); Proprietà Simon ($ 3,23 vs $ 3,223 e; Chevron ($ 2,10 vs $ 1,868) e Exxon Mobil ($ 1,41 vs $ 1,08 e).

Per la settimana in corso (4-8 febbraio 2019) a pubblicare i rispettivi conti saranno: Google, Ralph Lauren, General Motors,Prudential,Philip Morris.

Turbo ITA40: Settimana di fuoco per il FtseMib

Il FtseMib chiude un mese incredibilmente incerto. Dai 18057 punti con una chiusura dei massimi intorno ai 19800, con un periodo di speculazione piuttosto sostenuto in virtù di un Pil che continua ad essere ancora al ribasso decretando la recessione tecnica dell’Italia.

Dal punto di vista dell’analisi tecnica entriamo in una zona piuttosto significativa vicinissima alla Media Mobile Semplice a 200 periodi che attualmente si colloca sui 20400 punti e che dopo il primo segnale ribassista di settembre si converte in una zona di Vendita piuttosto importante supportata 400 punti sopra dal potenziale incrocio della media mobile a 50.

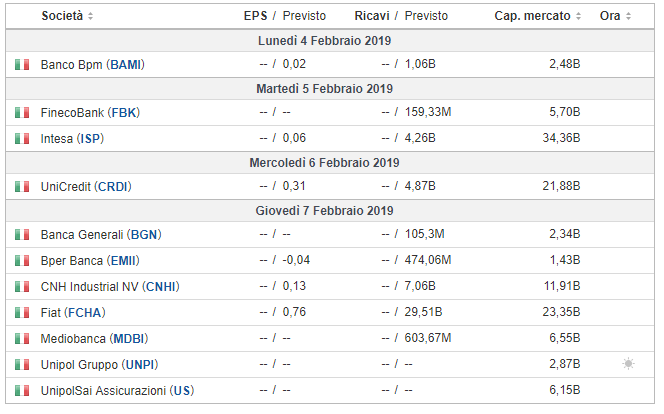

La settimana che verrà (4-8 febbraio 2019) sarà chiave, in quanto le trimestrali del settore bancario e assicurativo, saranno decisiva per “rompere” questa zona di supporto resistenza, in particolare avremo i conti trimestrali di Unicredit e Intesa Sanpaolo, Banca Generali e Unipol, e ovviamente Fiat Chrysler.

Ovviamente le trimestrali ci diranno se poter sfruttare al meglio il dato, permettendo una area di acquisto ancor qui favorevole, in caso contrario meglio attendere un potenziale ritracciamento per acquisto

Ovviamente le trimestrali ci diranno se poter sfruttare al meglio il dato, permettendo una area di acquisto ancor qui favorevole, in caso contrario meglio attendere un potenziale ritracciamento per acquisto

Investi con un CONTO DEMO +50.000€ GRATIS per fare PRATICA >>

Unicredit: prezzo azioni a 14.75, è il Fair Value della Banca numero 1,

Banca Generali: prezzo azioni a23.63 Fair Value per l’assicuratrice con una solida presenza oltre confini

FCA: 40% a saldo con un Fair Value sui 25 €

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Conto per la pratica gratuito e ricaricabile da €10.000

- Inizia il trading in 3 passaggi (Registrati, Allenati, Fai Trading)

- Piattaforma avanzata: Trading con CFD su Azioni, Forex e Criptovalute

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 61% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

eToro

eToro

|

50$ | - Trading online ETF - CRYPTO - CFD | Prova demo gratuita |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 61% (eToro) fino all’89% (altri fornitori) con il trading CFD.