In questo articolo parliamo di investimenti nella gestione patrimoniale non intesi in senso classico ma attraverso le azioni dei players più importanti del settore. Un modo alternativo, rispetto a quello diretto, per sfruttare il trend di crescita di un settore, quello della gestione patrimoniale, che è oramai da tempo sulla cresta dell’onda.

L’idea è di cavalcare la crescita di questo ramo degli investimenti, inserendo in portafoglio un titolo che abbia un forte potenziale di crescita (upside) rispetto ai suoi competitors più famosi (e più grandi).

Il mercato globale dei gestori patrimoniali è estremamente competitivo. In Italia i nomi sono sempre gli stessi ma se ad esempio guardiamo agli Stati Uniti, non c’è che l’imbarazzo della scelta inglobando anche segmenti collaterali alla gestione patrimoniale.

In tal senso P10 (PX) è una società di investimento che mette a disposizione varie soluzioni per gestori patrimoniali alternativi. L’azienda, creata nel 1992, è attiva in segmenti molto differenti tra cui private equity, venture capital, investimenti ad impatto e prestiti privati. Molto variegata anche la base della clientela che comprende fondi pensione, fondi di dotazione, istituti finanziari e family office.

Insomma parliamo di una società diversificata e dal business diversificato. L’aspetto che più interessa gli investitori è però il potenziale di upside: ben il 38,5 per cento! In pratica i prezzi del titolo teoricamente hanno lo spazio per salire dagli attuali 9,35 dollari a 14 dollari.

Proiezioni molto interessanti che però vanno inquadrate nel giusto contesto. Nel settore della gestione patrimoniale P10, come vedremo nei prossimi paragrafi, resta una piccola che non può essere neppure lontanamente confrontata con i big Apollo, Blackstone e KKR il cui patrimonio è immensamente più grande.

Prima di procedere con l’analisi, precisiamo che questa idea di investimento è stata elaborata dagli analisti di Freedom24, broker che permette di fare trading su migliaia di azioni di tutto il mondo a zero commissioni per i primi 30 giorni.

–SCOPRI TUTTE LE IDEE DI INVESTIMENTO DI FREEDOM24: SONO GRATIS>>

I motivi per investire in azioni P10

Quando si parla di idee di investimento serve essere precisi e quindi non basta dire questo o quel titolo hanno un potenziale di upside pari a tot ma è necessario motivare tutto.

Quali sono le ragioni per cui considerare l’investimento in azioni P10? In realtà ce ne sono più di una.

1 – Settore in crescita

Tanto per iniziare la maggior parte degli asset gestiti da P10 sono concentrati nei tre segmenti più promettenti degli investimenti alternativi, rendendo la società uno dei principali beneficiari della crescita del settore. Secondo una ricerca di Preqin, i gestori di fondi patrimoniali alternativi hanno 13mila miliardi di dollari di asset in gestione (AUM). Nel 2026 tale montante dovrebbe salire fino a 23,2 trilioni di dollari con una crescita ad un tasso annuo composto del 15,4%. Per fare un paragone l’AUM totale dei fondi azionari aperti regolamentati in tutto il mondo è di 27 trilioni di dollari. Sempre in base alle previsioni gli asset in gestione di private equity (PE) e venture capital (VC) dovrebbero superare gli 11 trilioni di dollari nel 2026, arrivando a pesare per quasi la metà del totale degli AUM alternativi (49%).

Alla fine dell’ultimo periodo di riferimento, il patrimonio totale gestito da P10 era pari a 22,7 miliardi di dollari, di cui il 52,9% proveniva da soluzioni di private equity, il 26,4% da soluzioni di venture capital, l’11,9% da credito privato e l’8,8% da soluzioni di investimento ad impatto. In pratica la maggior parte del patrimonio gestito da P10 si concentra nei tre segmenti più promettenti degli investimenti alternativi.

2 – Migliore stabilità finanziaria

Il secondo motivo per investire in azioni P10 ha a che fare con la stabilità finanziaria. Concentrandosi sui mercati dei capitali medi e medio-bassi, P10 mette in evidenza una migliore stabilità finanziaria visto che questo segmento di mercato è meno influenzato dai fattori macroeconomici sfavorevoli. P10, infatti, opera con un impegno di capitale più basso rispetto ai colossi della gestione patrimoniale alternativa. Ad esempio, all’interno del suo segmento di private equity, P10 investe in aziende con un valore compreso tra 10 e 250 milioni di dollari. Si tratta di un segmento di mercato dove mancano i servizi di qualità e gli stessi investitori non hanno grandi possibilità di accesso alle migliori occasioni. Grazie alla politica fin qui perseguita, P10 è riuscita a creare rapporti a lungo termine con oltre 265 partner generali di private equity e venture capital nei mercati medio-bassi che possono così offrire ai loro clienti un accesso differenziato alle opportunità di investimento.

3 – Posizionamento robusto

Spostandoci dai fondamentali di P10 al suo andamento in borsa, va evidenziato come le azioni P10 abbiano registrato un costante calo dal momento della quotazione in borsa avvenuto nell’ottobre 2021. Gli investitori potrebbero temere che il difficile contesto macroeconomico possa rendere complicato il processo di raccolta fondi e quindi avere un impatto negativo sulla performance del fondo della società e determinare un calo dei suoi dati finanziari. In realtà, fermo restando i problemi macroeconomici, P10 continua la sua crescita rapida con il nuovo CEO Luke Sarsfield che ha affermato che la società è ben posizionata per crescere in modo sostenibile. Proprio la citata concentrazione nei mercati dei capitali medio bassi è uno dei motivi del forte posizionamento di P10.

4 – Forte diversificazione sia del fatturato che delle base clienti

P10 presenta un alto livello di diversificazione. Attualmente la società serve più di 3.100 investitori, tra cui ci sono i più grandi e importanti fondi pensione pubblici, family office, gestori patrimoniali, fondi di dotazione, fondi pensione aziendali e altre istituzioni finanziarie. Alla data del 31 dicembre 2022, P10 poteva contare su ben 118 veicoli capaci di generare entrate. Accanto ai 4 segmenti che abbiamo citato in precedenza (quindi private equity, venture capital, prestiti diretti e investimenti ad impatto) P10 offre anche tre diversi tipi di strumenti: fondi di investimento primari, secondari e fondi di investimento diretto e di co-investimento.

Sia la forte diversificazione della base clienti che degli strumenti permette a P10 di offrire soluzioni differenti (e questo è un valore aggiunto per il business) ma anche di implementare una strategia di cross-selling.

5 – Forte potenziale di espansione

Altro fattore per cui vale la pena considerare la possibilità di investire in azioni P10 riguarda propriamente il futuro. Negli ultimi 5 anni il patrimonio gestito a pagamento di P10 è cresciuto a un tasso annuo composto organico del 16% attestandosi a quota 22,7 miliardi di dollari nell’ultimo periodo preso in esame. Di questo montate, il 58% proviene da fondi di investimento primari e il 35% da fondi diretti e di coinvestimento e il 7% da fondi di investimento secondari.

A seguito della quotazione in borsa, il management di P10 si è posto una serie di target molto ambiziosi per quello che riguarda la raccolta fondi con obiettivo di raccogliere 5 miliardi di dollari in due anni. Ebbene già nel terzo trimestre 2023 la quotata aveva superato le sue stesse previsioni iniziali raccogliendo 1 miliardo di dollari. Il piano di crescita di P10 ha quindi raggiunto e battuto i suoi obiettivi già prima del tempo.

Detto questo, si farebbe comunque un grave errore a cedere all’euforia. Vero è che il totale delle risorse gestite da P10 è che raddoppiato dal 2018 ma il percorso è tutto in salita. Non c’è praticamente confronto con i più grandi players del comparto (pensiamo a Apollo, Blackstone e KKR) che hanno un patrimonio gestito di oltre 2 trilioni di dollari. Ma anche l’AUM consolidato dei gestori di secondo livello, ossia nomi del calibro di Carlyle, CVC Capital, TPG e Thoma Bravo, è pari ad oltre i 900 miliardi di dollari. P10, ai ritmi attuali dovrebbe crescere almeno 5 volte per poter raggiungere le dimensioni di un Thoma Bravo.

Proprio questo rende le azioni P10 un’idea di investimento molto interessante. Nei prossimi paragrafi spiegheremo quanto interessante. Prima di andare avanti ricordiamo che con Freedom24 è possibile comprare azioni P10 senza commissioni per 30 giorni dall’apertura del conto. Una grande occasione per i nuovi clienti del broker.

–REGISTRATI SU FREEDOM24 E FAI TRADING A ZERO COMMISSIONI PER 30 GIORNI>>

Risultati finanziari di P10 nel dettaglio

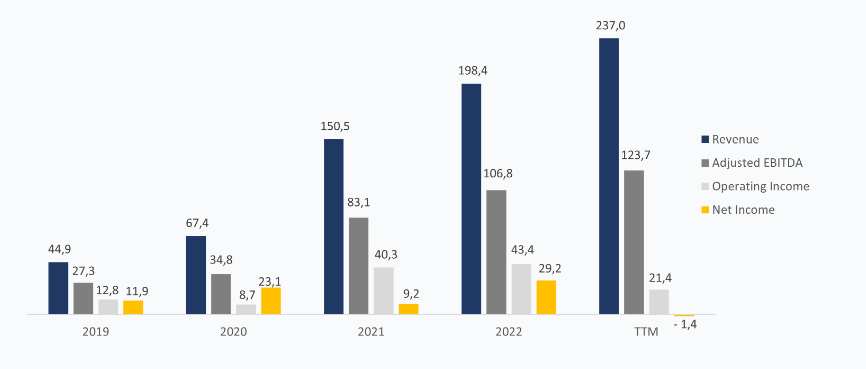

Anche i conti di P10 sono molto interessanti. Negli ultimi 12 mesi la quotata ha messo a segno questi numeri:

- fatturato pari a 237,0 milioni di dollari, + 19,5% in più rispetto alla fine del 2022.

- utile operativo in calo da 43,4 milioni di dollari a 21,4 milioni di dollari a causa di compensi aggiuntivi e spese di compensazione connesse alle acquisizioni di WTI, Bonaccord e Hark

- margine operativo in calo dal 21,89% al 9,02%

- perdita netta a -1,4 milioni di dollari contro un utile di 29,2 milioni di dollari alla fine dell’anno

- margine netto in ribasso dal 14,72% al -0,59%

- EBITDA rettificato in rialzo da 106,8 milioni di dollari a 123,7 milioni di dollari

- liquidità pari a 63,5 milioni di dollari rispetto ai 61,7 milioni di dollari dell’anno

- flusso di cassa libero in rialzo da 60,4 milioni di dollari a 62,1 milioni di dollari

- debito totale pari 261,9 milioni di dollari

- liquidità e investimenti a breve termine pari a 22,2 milioni di dollari.

I risultati sono quindi stati in chiaroscuro. La buona notizia è però che entro il 2023, stando agli obiettivi del management, il margine EBITDA rettificato dovrebbe essere pari al 50-52 per cento.

Spiccata redditività, ricavi resilienti e bilancio solido permettono a P10 di investire mentre cura l’espansione del business e di distribuire liquidità agli azionisti.

Politica dividendi P10

Infine c’è la politica dei dividendi con laocietà ha dichiarato un dividendo trimestrale di 0,0325 dollari per azione. Il dividend yield a termine è quindi pari all’1,3% mentre il rapporto di pagamento ammonta a circa il 17% del flusso di cassa operativo.

Valutazione delle azioni P10 e potenziale di upside

Nonostante i ricavi molto forti, P10 continua ad essere scambiata a forte sconto rispetto ai principali concorrenti sia in relazione ai multipli: EV/Sales (6,07x) che in relazione ai multipli EV/EBITDA (21,85x) e , FWD EV/EBITDA (10,83x).

Per quello che riguarda il parere degli analisti, il target price minimo fissato da Morgan Stanley è di 13 dollari per azione ma per Oppenheimer il prezzo obiettivo è di 15 dollari. Il valore di mercato equo delle azioni P10 secondo il consensus di Wall Street è pari a 14 dollari. Una valutazione simile si traduce in un margine di crescita potenziale di ben il 38,5 per cento.

Ecco perchè le azioni P10 sono una buona idea di investimento.

Comprare azioni P10 con Freedom24

Freedom24 (qui la recensione) è il broker deale per coloro che desiderano investire in azioni americane anche poco note e questo grazie all’ampia gamma di strumenti finanziari offerti. Con Freedom24, infatti, i trader hanno accesso ad oltre oltre 1.000.000 di azioni, ETF, opzioni su azioni e futures. Questa vasta gamma di strumenti consente una maggiore flessibilità nell’ottimizzazione del portafoglio.

Ma anche senza investire si può guadagnare con Freedom24. In che modo? Due le opzioni:

- Conto D (conto di risparmio): Freedom24 offre la possibilità di ottenere una remunerazione immediata sui depositi non investiti attraverso il Conto D. Questo conto di risparmio garantisce un rendimento annuo del 3% in dollari statunitensi e del 2,5% in euro, senza alcun vincolo.

- Piano di investimento a lungo termine: accanto al conto D, il broker propone un piano di investimento a lungo termine con rendimenti più interessanti rispetto alle tradizionali soluzioni bancarie.

E per chi volesse poi passare al trading, magari comprando azioni P10, c’è sempre la promo per i nuovi clienti: niente commissioni su tutti gli asset per i primi 30 giorni dall’apertura del conto.

–COMPRA AZIONI P10 A ZERO COMMISSIONI PER I PRIMI 30 GIORNI CON FREEDOM24>>

*Il capitale è a rischio. I risultati di investimento passati non garantiscono rendimenti futuri. La possibilità di fornire accesso a uno strumento finanziario specifico è soggetta a un test di adeguatezza.

*Si prega di considerare il materiale presentato come comunicazione di marketing, non viene fornito né inteso come servizio di “Consulenza sugli investimenti” né come servizio di “Ricerca sugli investimenti”.

*Questa idea di investimento è stata pubblicata su Freedom24.com – ti viene fornita nell’ambito del servizio accessorio di “Ricerca sugli investimenti e analisi finanziarie” in conformità alla Licenza 275/15.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://www.borsainside.com.

- Conto per la pratica gratuito e ricaricabile da €10.000

- Inizia il trading in 3 passaggi (Registrati, Allenati, Fai Trading)

- Piattaforma avanzata: Trading con CFD su Azioni, Forex e Criptovalute

Migliori Piattaforme di Trading

Il vostro capitale è a rischio. Considera la perdita di denaro dal 61% (eToro) fino all’89% (altri fornitori) con il trading CFD.

Migliori Piattaforme di Trading

| Broker | Deposito minimo | Caratteristiche | Info |

|---|---|---|---|

FP Markets

FP Markets

|

100$ | - 0.0 Spread in pip | Conto demo gratuito |

Dukascopy

Dukascopy

|

100$ | - Sicurezza Gruppo Bancario Svizzero | Apri demo live |

eToro

eToro

|

50$ | - Trading online ETF - CRYPTO - CFD | Prova demo gratuita |

IQ Option

IQ Option

|

50€ | - Regulated CySEC License 247/14 | Conto di pratica |

Il vostro capitale è a rischio. Considera la perdita di denaro dal 61% (eToro) fino all’89% (altri fornitori) con il trading CFD.